Một điều mà các Trader thường cân nhắc và tính toán chính là lựa chọn cho mình các sàn môi giới giao dịch Forex phù hợp. Chúng ta thường quan tâm đến việc so sánh giữa các sàn dựa trên các tiêu chí như:

- Spread là vấn đề đầu tiên và được nhiều người chú ý nhất

- Lệnh của chúng ta có thực sự được giao dịch trực tiếp vào thị trường không? Liệu lệnh Mua và Bán có thực sự là Mua và Bán thực tế hay không?

Trong thực tế, hầu hết các sàn môi giới giao dịch Forex sẽ hoạt động theo 1 trong 4 kiểu mô hình được kể ở tiêu đề. Tuy nhiên, một số ít các sàn có thể sử dụng 2 hoặc nhiều hơn.

Mỗi kiểu sàn môi giới giao dịch Forex khác nhau sẽ có những phương thức thực hiện lệnh giao dịch của bạn khác nhau. Do đó, bạn cần phải tìm hiểu để chọn ra cho mình kiểu sàn nào phù hợp và tốt nhất cho việc giao dịch của bạn.

ECN - Electronic Communication Network (Mạng Lưới Thông Tin Điện Tử)

Sàn môi giới giao dịch Forex sử dụng hệ thống Mạng Lưới Thông Tin Điện Tử - ECN cung cấp cho khách hàng phương tiện để có thể truy cập được trực tiếp vào thị trường ngoại hối thông qua liên ngân hàng để định giá.

Nói cách khác, khi bạn tham gia với loại tài khoản ECN, lệnh của bạn tương tác trực tiếp với các Traders khác, hoặc các ngân hàng, các nhà đầu tư cá nhân...

Sàn này chỉ thu về một loại khoản thu nhập duy nhất đó là từ Commission (hoa hồng) từ khách hàng, vì bid / ask (giá mua / giá bán) của sàn ECN được ngân hàng quy định, không sàn nào được phép can thiệp hoặc thay đổi.

Một sàn môi giới giao dịch ECN tốt sẽ có bảng Depth of Market (DOM) để bạn có thể thấy được khối lượng tại các mức giá chào mua / chào bán rõ ràng. Tuy nhiên bây giờ cũng có nhiều sàn ECN làm giả được điều này.

Ưu điểm của ECN:

- Spread chuẩn, chỉ thu Commission, không thể kê thêm Spread để trục lời từ khách.

- Lệnh thường khớp rất nhanh.

- Không báo giá lại (Re-quotes).

- Cho phép giao dịch theo tin, không hạn chế.

- ECN thuộc nhóm NDD (No Dealing Desk - Không có bàn giao dịch nào)

- Không Trade ngược lại với khách hàng.

STP - Straight Through Processing (Thẳng Theo Quy Trình)

Sàn giao dịch STP sẽ chuyển thẳng lệnh của khách hàng đến các Ngân hàng. Tính thanh khoản trong hệ thống STP càng cao khi nhà môi giới giao dịch đó cung cấp nhiều LP - Liquidity Provider (Nhà cung cấp thanh khoản). Một điều quan trọng hơn là bạn giao dịch được trực tiếp lên thị trường và thực sự giao dịch trên thị trường chứ không phải thông qua các sàn.

Các Liquiduty Provider này giao dịch ngược lại với khách hàng.

Ưu điểm của STP:

- Sàn nào có nhiều LP, thì spread sàn đó càng thấp

- Có 2 loại Spread: Cố định (Fix Spread) và Biến động (Floating Spread)

- STP thuộc nhóm NDD

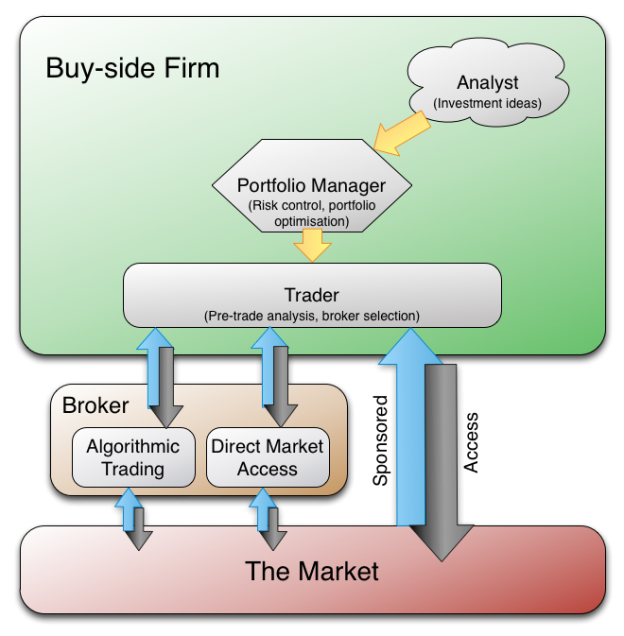

DMA - Direct Market Access (Tham Gia Thị Trường Trực Tiếp)

Các Broker thuộc mô hình DMA có dịch vụ gửi lệnh khách hàng trực tiếp đến các LP. Sự khác biệt giữa DMA và STP chính là STP thông thường phải có thêm một động tác phải khớp lệnh ngược lại với LP sau khi nhận lệnh của khách hàng. Sàn DMA chỉ có vài trò như cầu nối liên kết các Trader với các LP.

Ưu điểm của DMA:

- Lệnh được khớp và không bị Re-quotes

- Spread nhận được là thấp nhất từ các LP

- Thỉnh thoảng Spread thể bằng 0

Nhược điểm:

- Thỉnh thoảng xảy ra hiện tượng trượt giá (Slippage)

Market Maker (Nhà Tạo Lập Thị Trường)

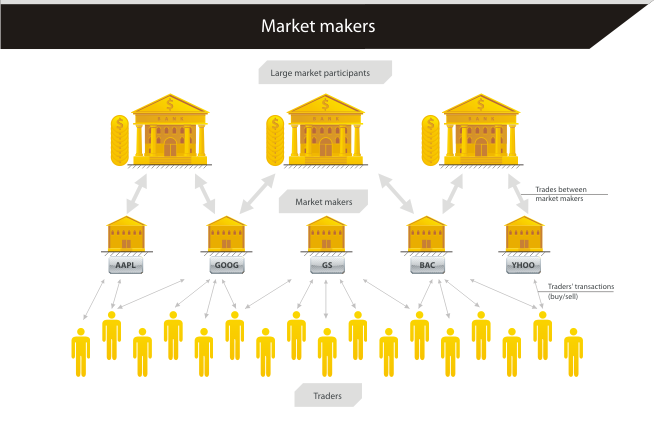

Market Maker có thể là một cá nhân hoặc một tổ chức trung gian tài chính chấp nhận rủi ro bằng cách giữ một lượng lớn tài sản để khách hàng giao dịch. Market Maker sẽ làm quá trình giao dịch diễn ra một cách trơn tru và nhanh chóng hơn, giảm thiểu rủi ro thanh khoản và quan trọng hơn cả là tạo điều kiện cho nhà đầu tư tham gia hoặc thoát lệnh.

Nếu đọc đến đây, bạn hiểu được Market Maker là “nhà cái” thì chúc mừng, bạn đúng rồi đấy. Market Maker chính là người Trade ngược lại với Trader. Trader bán thì MM mua và ngược lại, Trader mua thì MM bán. Quyền lợi của Trader và Market Maker sẽ đối nghịch nhau. Trader lời thì Market Maker lỗ và ngược lại.

MM vào lệnh kiểu Instant Execution. Tức là Trader thấy giá chào bán / mua và bấm nút thực hiện giao dịch, thì giá sẽ chuyển về Dealing Desk của MM. Tùy tình hình mà MM sẽ cho khớp lệnh hoặc báo giá lại.

MM rất khó vào lệnh lúc ra tin.

Có thể bị trượt giá khi biến động mạnh.

Tốc độ khớp lệnh không nhanh, có thể chậm.

Spread cố định

TAGS :

Bài Viết Ngẫu Nhiên